骨科植入器械行业概况与市场规模分析

2022-01-25

一、全球骨科市场稳定增长

全球医疗器械行业保持稳定增长。从传统数据来看,医疗健康行业受传统经济周期影响较小,随着全球人口老龄化问题不断涌现与全球经济的蓬勃发展,医疗健康行业的潜力被进一步激发。

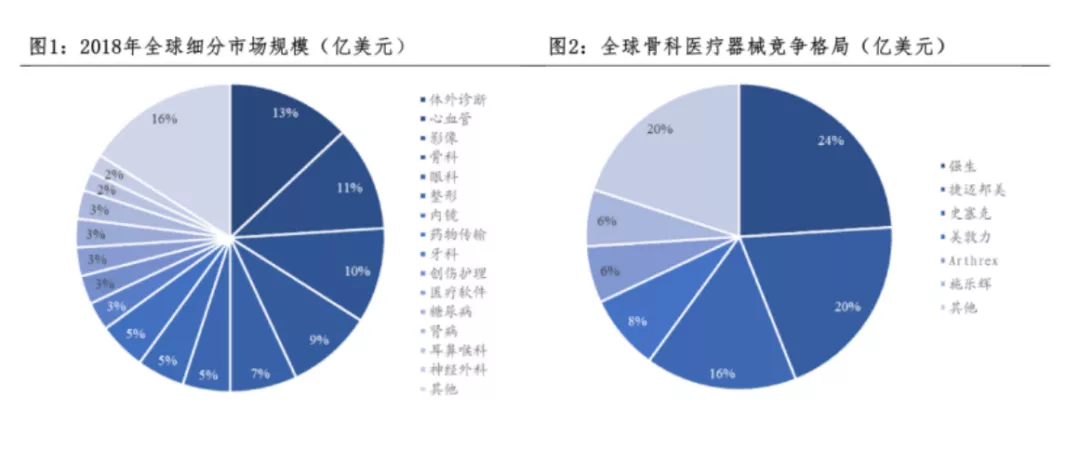

医疗器械领域的发展和医疗健康行业的增长紧密相连,从全球细分市场规模来看,体外诊断(13%)、心血管(12%)、医学影像(10%)和骨科(9%)位列前四。

根据研究机构EvaluateMedTech预测,骨科医疗市场规模约365亿美元,并保持着3.7%速度持续增长,在2024年市场规模达到471亿美元,在细分市场中仍位居第四。全球骨科医疗器械市场集中度高,2017年,强生、捷迈邦美、史赛克、美敦力、Arthrex和施乐辉前六大企业市场占有率合计约80%,而强生市场占有率为24.2%,处于行业第一位。

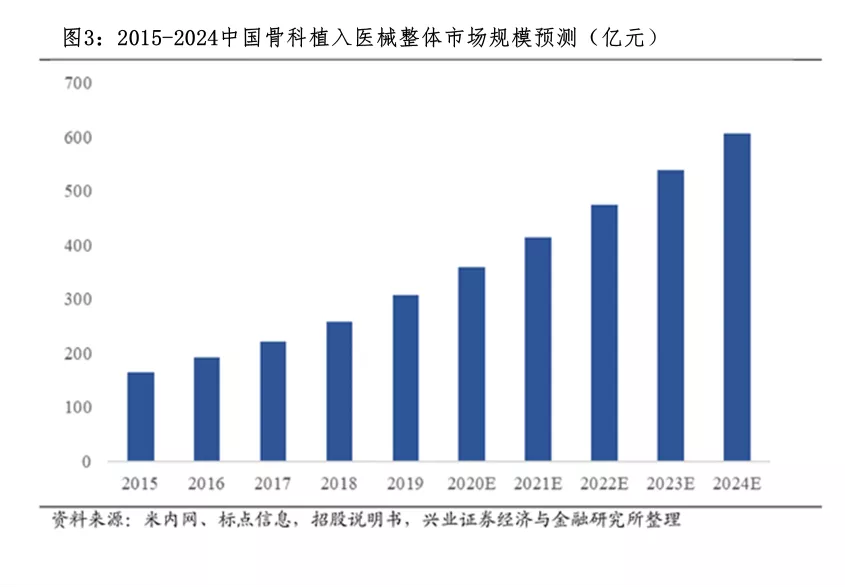

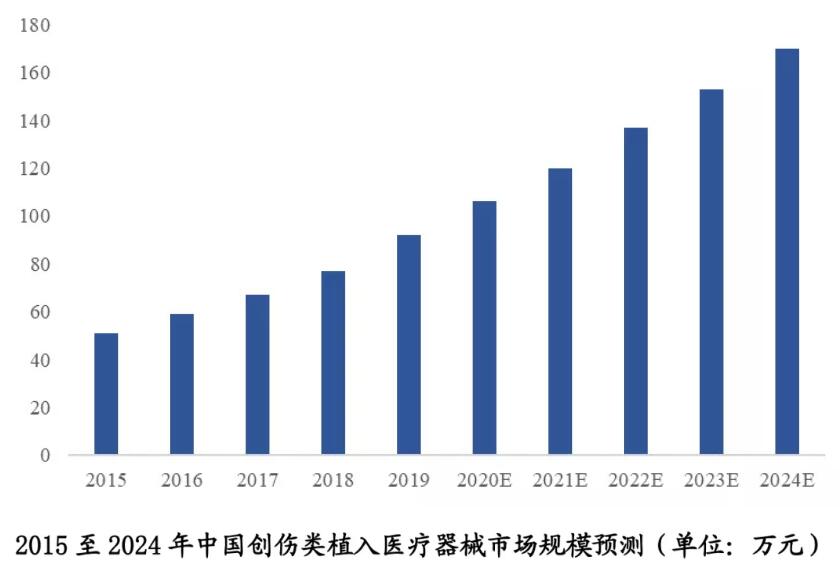

我国骨科植入医疗器械整体市场规模增长迅速。基于我国庞大的人口基数、社会老龄化进程加速和医疗需求不断上涨,我国骨科植入医疗器械市场的销售收入由2015年的164亿元增长至2019年的308亿元,复合增长率达17.03%。如下图所示,我国骨科植入医疗器械市场增速较快,2015年至2019年,国内市场的增速达到17.03%,高于全球市场整体的增长速度。

我国骨科植入医疗器械的发展尚存在较大的市场空间,具有较强的增长潜力。根据米内网、标点信息,以2019年的308亿元为基础,预计到2024年我国骨科植入医疗器械市场规模在607亿元左右,未来5年的复合增长率在14.51%左右,我国骨科植入医疗器械市场仍将保持快速增长的趋势。

二、骨科植入器械市场潜力巨大

骨科植入医疗器械,指的是通过手术植入人体,可以起到替代、支撑人体骨骼或者可以定位修复骨骼、关节、软骨等组织的器材材料,主要包括骨接合植入物及关节植入物,如接骨板、接骨螺钉、髓内钉、脊柱内固定植入物、人工关节等,属于高值医用耗材类医疗器械,因为长期植入人体,对人体的生命和健康有着重大影响,且价值通常较高。

中国骨科植入渗透率低、当前我国骨科植入物各细分行业的渗透率均不足10%,远低于美国的40-70%。从细分领域来看,关节技术难度最高,当前关节的国产市占率也最低,国产替代空间最大,是当前国产企业增速最快的细分领域。目前中国骨科市场集中度分散,进口企业占据绝大多数份额。据医械研究院统计,2018年,中国骨科植入市场前二十的生产企业合计57.3%的市场份额,其中6家进口品牌合计38.8%的市场份额,14家国产品牌共占据18.5%的市场份额。

虽然中国骨科植入器械市场仍然处于初级阶段,但骨科植入器械的增长率喜人。随着人口老龄化程度的加深,以及人均医疗保健消费支出,我国骨科植入医疗器械行业市场规模保持稳定上升的趋势,由2015年的164亿元增长至2019年的308亿元,复合增长率达17.03%。,高于全球市场整体的增长速度。

根据米内网、标点信息,以2019年的308亿元为基础,预计到2024年我国骨科植入医疗器械市场规模在607亿元左右,未来5年的复合增长率在14.51%左右,我国骨科植入医疗器械市场仍将保持快速增长的趋势。

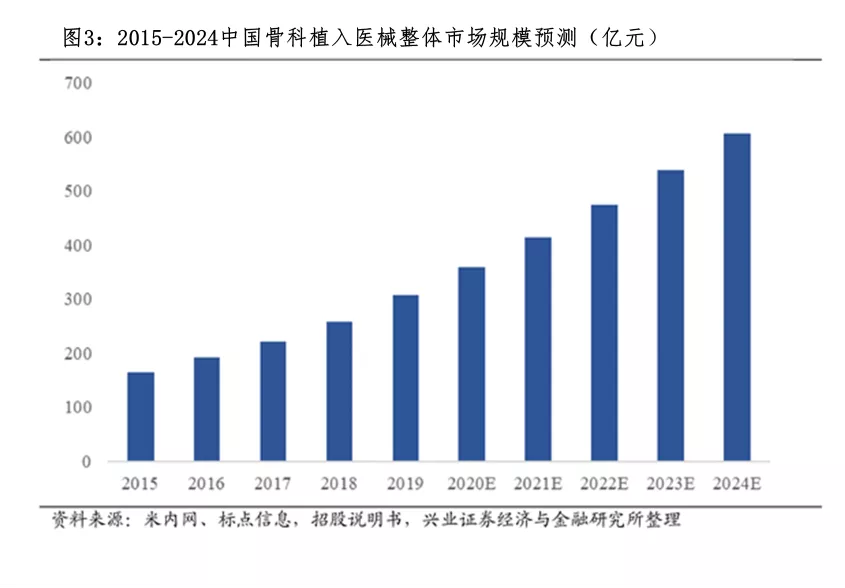

随着集采的开展,骨科植入器械的渗透率进一步上升。2019年7月31日,国务院办公厅印发了《治理高值医用耗材改革方案的通知》,在高值医用耗材领域探索带量采购。骨科植入物耗材作为临床广泛使用的高值医用耗材,带量采购在各地积极探索,截至2021年6月9日,各省及地市级平台带量采购已开展15批。

2021年9月14日,国家组织人工关节集中带量采购于天津开标,本次人工关节集中带量采购产品包括初次置换人工全髋关节和初次置换人工全膝关节,涉及陶瓷-陶瓷类髋关节、陶瓷-聚乙烯类髋关节、合金-聚乙烯类髋关节及膝关节共4个产品。髋关节产品系统首年意向采购总量305542个,膝关节产品系统231976个,带量采购周期为2年。

根据天津市医药采购中心公布信息以及新华网报道,此次集采共有48家企业参与,44家中选,中选率92%。拟中选髋关节平均价格从3.5万元下降至7000元左右,膝关节平均价格从3.2万元下降至5000元左右,平均降幅约为82%。整体来看,与此前冠脉支架集采93%的平均价格降幅相比,此次关节集采降价相对温和。

根据天津市医药采购中心公布的拟中选结果,主要国产公司均有产品成功入选:

(1)陶-陶髋关节,A组:共7家企业拟中选,其中爱康医疗、威高海星、春立医疗与正天医疗4家国产企业,B组:威高亚华、大博医疗、上海微创拟中选;

(2)陶-聚髋关节,A组:共10家企业拟中选,其中爱康医疗、威高海星、威高亚华、苏州微创、正天医疗5家国产拟中选,B组:大博医疗、上海微创、春立医疗、迈瑞医疗等21家拟中选;

(3)金-聚髋关节,A组:共8家企业拟中选,其中威高海星、爱康医疗、威高亚华、正天医疗、嘉思特5家国产拟中选,B组:大博医疗、上海微创、苏州微创、迈瑞医疗、春立医疗等23家拟中选;

(4)膝关节,A组:共8家企业拟中选,其中爱康医疗、威高海星、上海微创、正天医疗拟中选,B组:威高亚华、大博医疗等24家拟中选。

捷迈、史赛克、施乐辉、强生与贝朗等进口企业均积极参与此次集采竞标,部分进口产品的报价低于国产。但考虑到进口企业生产与服务成本高于国产,国产品牌有望通过集采降价后的利润空间维持较好的配送与跟台服务水平,从整体上实现较好的临床使用效果,进而在未来获得更大的市场份额。

三、国产细分行业优势凸显

根据使用部位的不同,骨科植入医疗器械可以分为创伤类、脊柱类、关节类和其他四大类。骨前三者的市场份额占到骨科植入物市场的80%以上。主要包括骨接合植入物及关节植入物,如接骨板、接骨螺钉、髓内钉、脊柱内固定植入物、人工关节等。

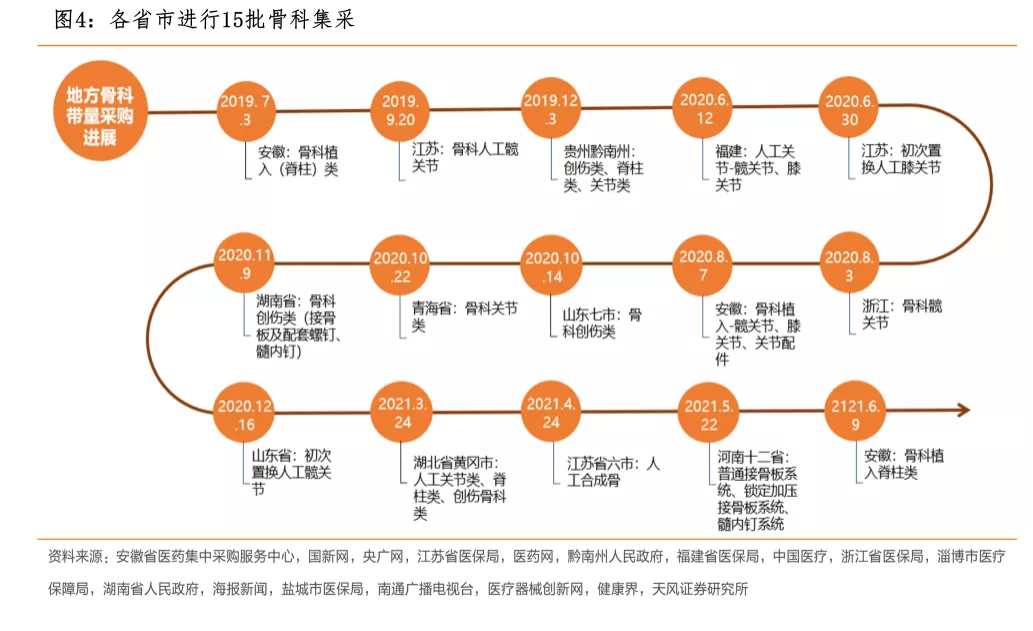

创伤类产品一直占据我国骨科植入医疗器械市场最大份额,市场技术最为成熟、开发最为充分、国产化率最高,预计未来同质化竞争将进一步加剧,产业整合趋势明显。2019年创伤市场规模达到92亿元,同比增长19.48%,自2015年至2019年年复合增长率达到15.76%。根据米内网、标点信息,在2024年国内创伤规模将达到170亿元,2019年至2024年年复合增长率达13.15%,继续保持较高速的增长。

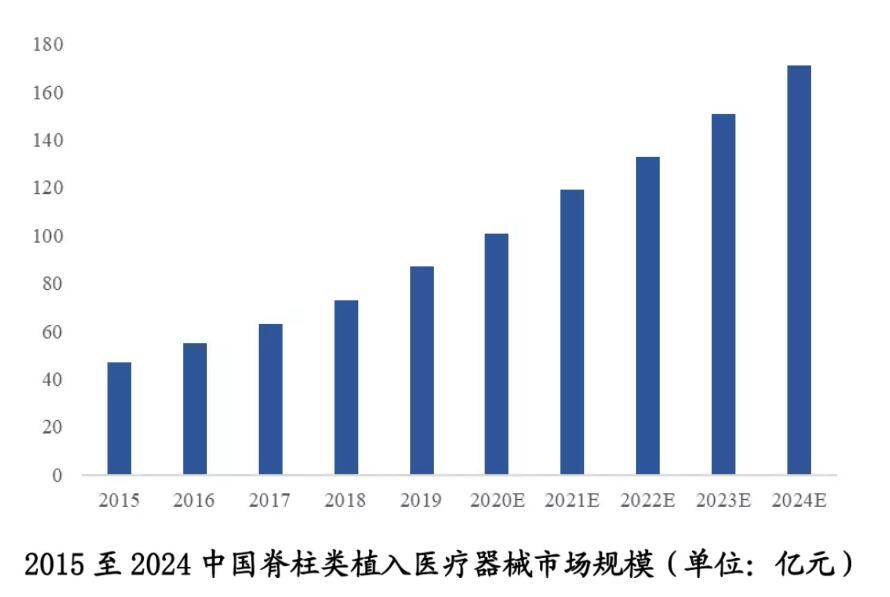

脊柱类植入医疗器械增速与市场保持一致。2015至2019年,脊柱类植入器械市场的销售收入由47亿元增长至87亿元,复合增长率为16.58%,与骨科植入医疗器械整体市场的增速基本保持一致。根据标点信息,以2019年的87亿元为基数,预计到2024年我国脊柱类植入器械市场规模在171亿元左右,未来5年的复合增长率在14.42%左右。

脊柱类耗材根据手术部位不同可大致分为:胸腰椎耗材、颈椎耗材和椎间融合器。根据AlliedMarketResearch的预测,全球胸腰椎耗材占比最大,2019年市场规模达3,020亿美元,预计2027年达到3,591亿美元,年复合增长率达4.3%;2019年椎间融合器市场规模达2020亿美元,未来8年年复合增长率达4.7%;颈椎耗材市场规模为1,762亿美元,年复合增长率达4.6%。

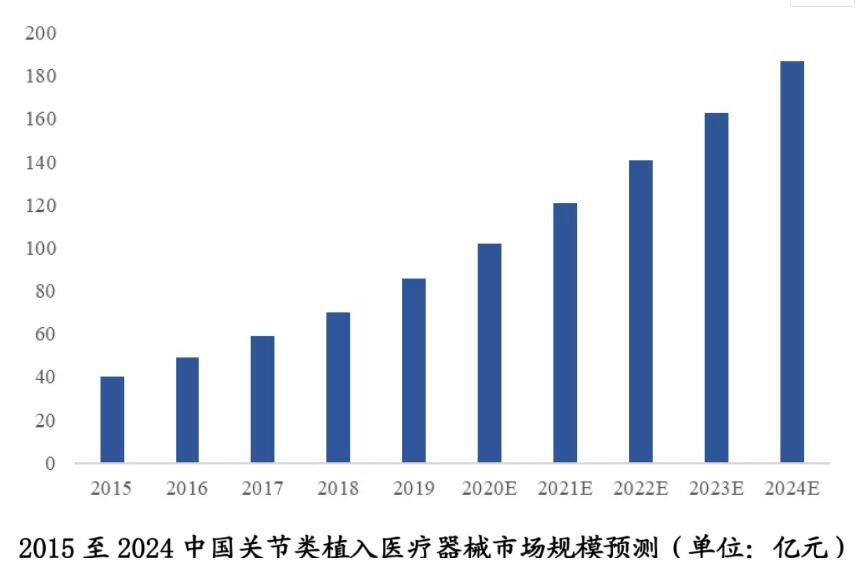

关节类植入医疗器械增速最快。2015至2019年,关节类植入医疗器械市场的销售收入由40亿元增长至86亿元,复合增长率为20.65%。关节类相关产品的生产技术门槛高,价格贵,国内市场的开发还尚未成熟,市场份额相对较小,增速最快。

根据标点信息的相关研究报告,以2019年86亿元为基数,预计到2024年我国关节类植入器械市场规模在187亿元左右,未来5年的复合增长率16.87%左右。关节类植入医疗器械仍将保持细分行业中相对较快的增速发展。人工关节主要分为人工膝、髋、肘、肩、指、趾关节,其中膝关节和髋关节占据了整个关节市场的95%份额。中国关节市场起步较晚,体量较小,生产技术还不成熟,且价格昂贵。但是随着技术发展与集采控费,关节价格大幅下降,未来增速有望进一步放量。

根据中国关节外科中心的数据, 2018 年中国人工全髋关节置换手术 439,324 台,人工全膝关节置换手术 249,259 台, 膝关节单髁置换手术 11,200 台。根据美国骨科医师学会( AAOS) 的数据, 在 2014 年, 美国已有 370,770 髋关节置换手术和680,150 膝关节置换手术。预计美国于 2020 年将进行 495,140 台全髋关节置换手术和 1,078,359 全膝关节置换手术。但是考虑到病患人口数量, 中国的关节渗透率远低于美国, 因此有较大的发展空间。

根据中国关节外科中心数据显示, 我国国产关节类产品发展迅速, 近年来增速远高于进口关节, 但是由于人工膝关节较为昂贵, 因此手术数量并不如髋关节。但随着医保控费的持续推进、 人民生活水平的提高, 以及消费观念的改变, 国产关节可以保持高增长的态势。

相对于创伤而言, 脊柱和关节市场还有诸多技术层面的问题没有攻克, 国内外差距明显, 因此脊柱和关节市场目前还处于外资占主要地位的阶段。但是随着国内生产企业研发经费的不断投入、 研发能力的不断加强, 这一差距在慢慢缩小。根据 MaKreo Research & Consulting 报道, 随着《“健康中国 2030”规划纲要》 、 《“十三五”医疗器械科技创新专项规划》等国内政策的持续化推进, 预计整个骨科行业国产化率将在 2030 年达到 60%, 在 2050 年达到 80%。

四、政策面基本面奠定骨科

植入器械发展巨大潜力

老龄化社会日趋临近,骨科疾病发病率显著增长。国家统计局数据显示,2013-2020年中国65岁以上人口数量及所占比重持续增长,2020年末约为1.91亿人,占总人口的比例达到13.5%,较2013年上升3.8个百分点。与此同时,根据国家卫健委相关数据,我国居民人均预期寿命已经从2010年的74.8岁增加至2019年的77.3岁。老龄人口数量和预期寿命日益增加,而骨科疾病发病率与年龄相关度极高,随之带来的是老年人群体对骨科植入医疗器械的旺盛需求。

居民就诊意愿和医疗保健支出持续提升。随着我国经济保持较快增长,人均收入水平及人均医疗保健消费支出不断提高。根据国家统计局数据,我国居民人均可支配收入从2013年的19311元上升至2020年32189元;人均医疗保健支出也从2013年912元增长至2020年的1843元。人均可支配收入和医疗保健消费支出的提高构成了骨科植入医疗器械行业增长的重要推动力。

根据现有的趋势推断,未来的III类医疗器械企业行业集中度逐步上升。在国际医疗器械巨头的主导下,国内医械公司加紧技术追赶,不断缩小与国际巨头的差距,一方面接受日趋严格的政府监管,而公司之间竞争激烈程度不断提升,优质企业崛起,部分中小企业难以持续经营而被淘汰。总体来看,技术含量较高的III类医疗器械企业行业集中度逐步上升,行业优胜劣汰,并购重组趋势明显。

竞争格局分散、行业整合趋势明显。由于我国医用高值耗材及骨科植入类耗材生产企业大多规模较小,因此行业竞争格局相对分散。近年来,市场主要参与者纷纷通过兼并收购的方式进行整合。行业真和趋势岷县,为行业内已经具有相当规模的企业提供了发展机遇。

高端产品需求仍在扩大。随着国民可支配收入的增加、老年人口比例的上升、医疗观念的转变以及医保覆盖面的扩大,中国对高端骨科医疗器械的需求将保持较高增速。经过多年的市场培育,患者对骨科植入器械的接受度不断提高。未来,高端骨科医疗器械领域的投资、并购还会增多,良好的市场前景以及巨大的成长空间将为企业发展带来更大的动力。

来源:思宇医械观察