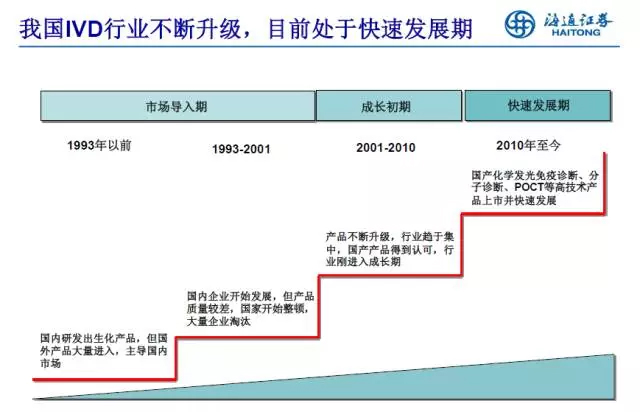

我国IVD行业的增长肯定是高于全球的水平,IVD市场整体规模在600—700亿之间。整体终端市场在1400—1500亿左右,同比产业增速是20%,高于全球的水平。

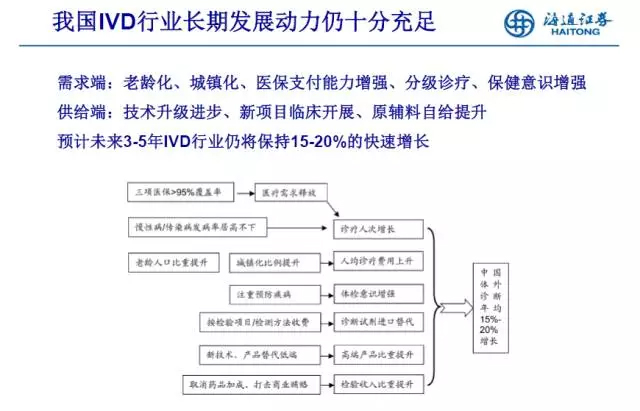

长期来看,非常看好IVD行业未来的的发展动力,包括城镇化、老龄化,以及各种新的技术进步等。未来三到五年IVD行业仍然能够保持15—20%快速的增长。

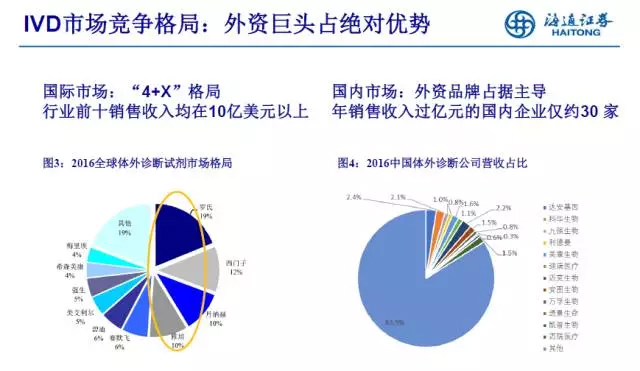

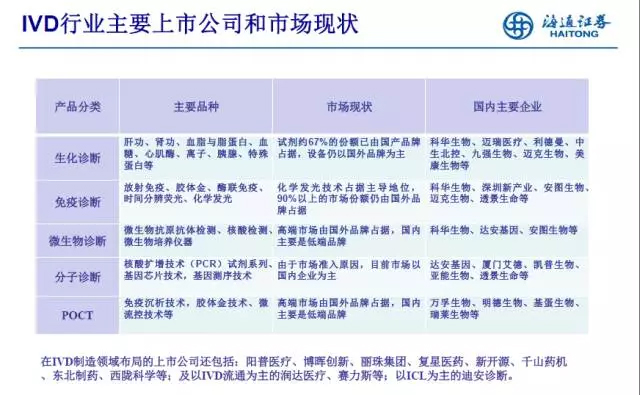

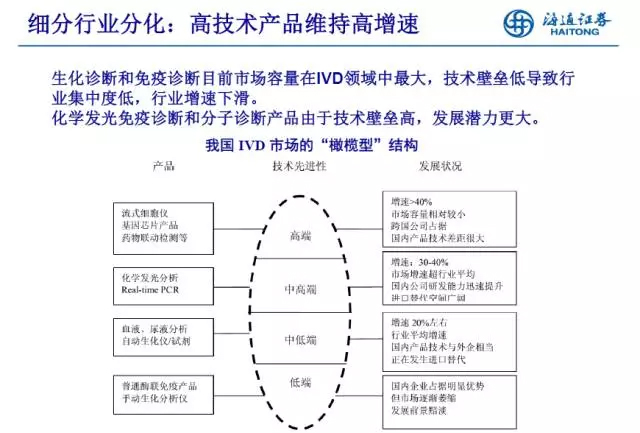

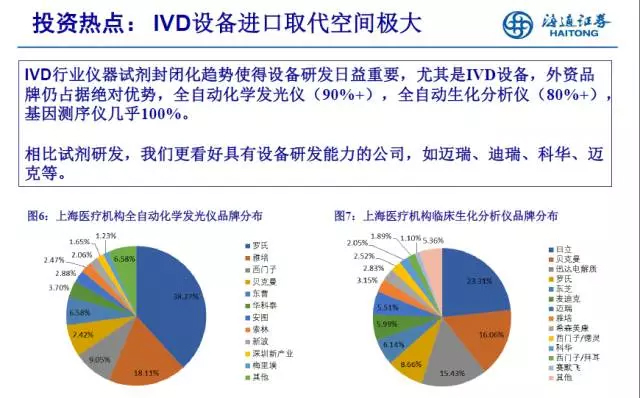

目前IVD的市场格局,外资企业占据了绝对优势,国际市场目前是4+X的格局,包括罗氏在内前四家公司占比非常高,像罗氏占到全球接近20%。在中国市场来看,目前外资品牌占到了非常主导的地位,年销售过亿的企业应该是30家左右,包括目前留给国内市场的进口替代空间是非常大的。目前如果按照细分的类别,分成生化、免疫、微生物、分子诊断、POCT,这五大类别中有很多公司已经或者即将登陆资本市场,已经登陆资本市场的公司大家都比较熟悉,包括最近上市的华大、贝瑞和康速度都非常快。包含以前老的一些公司也在不断地潜入到这些领域。目前大家都知道的,我们最看好的应该还是在化学发光以及分子诊断,包括POCT这三个领域,对于传统生化领域竞争非常激烈,基本上是红海的状态,所以资本市场可能给予的估值相对低一些。

IVD行业当前发展趋势

对于目前行业发展的趋势来讲,从技术到市场,从市场回归技术。事实上整个POCT国内企业的发展,从生化、酶疫免疫诊断开始,快速占领国内空白市场。随着技术的进步以及各家企业飞速的发展,导至国内分子诊断发生了很大的扩容,但问题是核心测序设备和测序仪还是需要进口的。所以目前我们整体认为对于大IVD公司来讲,它不像药,一个大的药企一款药就能卖20亿、50亿,但其实IVD企业很难做到这样。行业不一样,就决定了我们看到的IVD公司,资本方永远希望你能够非常快的推出新产品,老一代产品进行迭代和技术升级。因此这跟一个传统的药企看的投资思路就会不大一样。所以一个药企销售的护城河尤其重要,对于IVD企业,销售相对来说不是那么侧重,很多企业都是代理的模式,我们对于技术的换代和更新速度是最为看中的。

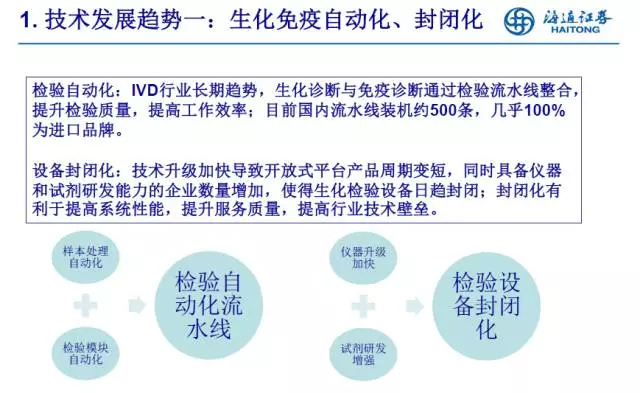

技术发展趋势之一,是生化免疫自动化和封闭化,尤其是很多外资企业推行的路径,也逼迫国内很多企业走向了这条路径,尤其是设备封闭化,包括罗氏等,很多企业都使得开放式平台周期变短,使得竞争格局非常激烈,对我们也是一个比较大的挑战。事实上带来了整个行业技术壁垒不断上升,我们也看到很多公司在这方面做了大量布局。

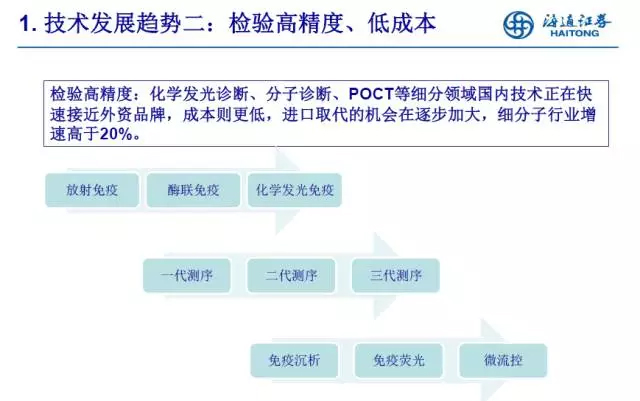

第二是检验越来越追求高精度、低成本,无论是传统领域还是基因测序领域,我们对于精准度要求越来越高。在满足精准度的同时医院是降低成本,同时企业也在研发新的产品达到这个目标,能够快速检测,达到要求。

近两年资本市场特别火是在流通领域,尤其是在IVD流通领域,集中度快速提升。目前这个领域群雄逐鹿刚开始,我们列了过去一年多以来资本市场很多的并购,都存在于这个领域。总结下来,整个高值耗材跟IVD的流通,它的产业特性是非常像的,就如同高值耗材一样。高值耗材及IVD制剂流通有三大共同的特点,是利润率高、行业集中度高、资金需求大。同时也带来了很多挑战,包括帐期方面的,对资金压力很大,近期我们调研了很多在药品领域做的很好的公司,明确表示我们不要进入这个领域,太脏了,帐期太长,所以很多大企业现在不愿意碰这一块。但这客观上也给很多中小企业带来了机会,切入大企业不愿意去做的IVD,包括医疗器械领域的整合。

14年、15年之后,很多公司都做这个,像润达等很多公司也切入这个领域。未来从13年开始,原来在药品领域没有像一线国资那么强大的公司,包括很多的民营企业抓住了IVD以及医疗器械流通整合的趋势,所以大量公司开始在流通领域进行布局。

两票制之后看到了行业趋势的变化,我们认为这可能是对于IVD行业影响非常巨大的一个事件。从药品相比,整个高值耗材和IVD集中度还有很大的提升空间,药品领域前三市占率占了32%,但是对于IVD这个产业来讲,前几家至少从目前看起来做的比较大的国控、润康、润达、迪安,这几家公司加起来市占率就是10%左右,所以市场提升率还是很大的,尤其是目前两票制的推行,客观上给这个行业带来了机遇。但同时也带来了挑战,挑战分两部分,第一是生产企业的挑战,我们上半年跟踪了一些公司,一是低开公司,走代理方式的公司,业绩都有不同程度的缩水,或者是增长率的下滑。但实际上企业经营并没有发生很大的变化,确实两票制对低开公司有影响。第二是对于目前大量切入这一端整合的上市公司,因为整个市场大的动向,定增以及减持的法规,这样一个法规就导至企业融钱不是那么容易了,因为这些企业更需要钱,流通企业是这个行业最需要钱的企业,如果你要切入到IVD的流通帐期非常长,对于资金和利润率要求非常大。目前整个定增的新政,市场预期也不能像之前那样大量采取股权融资的途径,更多采取债权融资的途径,对于公司的融资能力都是非常大的挑战,所以对于这些公司的影响还是非常大的。

目前产品的丰富度在提升。非常明显的是在IVD行业中,为了应对技术端检验自动化跟封闭化大的趋势,主要的上市公司,像科华、迈克、安图、迪瑞等,不断通过并购或研发补齐IVD品类,提升IVD产品丰富度,并研发检验流水线产品做准备。

产品的质量要求逐渐提升,检验的一致性评价有望推出。因为药品在资本市场上如火如荼,目前药监局执行力无比强大,从来没有低于预期,基本上每个周五都是政策时间。所以我们认为,从药品领域曾经发生过的,无论是生产端还是流通企业整合度提升,很多政策法规都会不断地复制到IVD产业中来。所以我们认为这个产业未来无论对于生产企业还是销售企业,大家都面临非常大的挑战和机遇。

IVD行业未来投资热点

对于IVD行业未来的投资热点,从资本市场角度来讲,我们认为传统诊断领域现在已经是比较红海的过程了,我们认为很多非上市公司已经没有什么机会了,创新领域技术还是最核心的王道。包括原来做生产企业的公司,目前为了自己要控制渠道等,也在进行着很多渠道方面的收购。

但是资本市场对于这个事情态度是比较微妙的,因为任何资本市场独特性、稀缺性是你想要高估值的一个很重要的指标,当然还伴随着产品的高成长性。做渠道的这些公司享有了比较高的估值,当大家一窝蜂都上去,都通过并购去驱动公司业绩增长的话,实际上市场给予这些市场的估值未来会越来越低,直到你证明在渠道端你有非常强的护城河。没有一个企业是什么都能做的,我们看一个企业的时候还是非常重点看到这个企业核心竞争力是什么,它的护城河是什么?至少从目前来看,资本市场越来越偏向于创新的技术为主的公司,如果你有持续不断的研发技术或者产品研发能力,我们会给予你相对比较高的估值。

所以我们认为目前,尤其是创新技术方面,在分子和免疫诊断这两个领域,我们觉得有大量技术创新,才能发展壮大,其实还是以临床需求为主,能够更准、更快、更低为患者服务,这样的公司会得到资本市场非常高的关注。目前从12家上市公司IVD的营收来看,确实强者恒强。

IVD在设备这一块,还是非常大的依赖于外资企业,这块进口渠道空间极大。所以试剂研发端有非常优秀的公司,但确实更看好具有设备研发能力的公司。

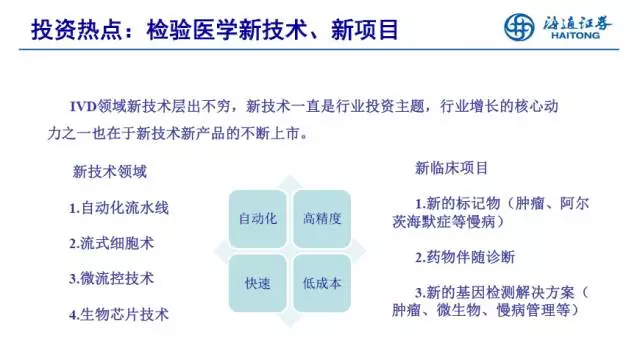

IVD领域投资热点,检验医学新技术、新项目。IVD领域新技术层出不穷,新技术一直是行业投资主题,行业增长的核心动力之一也在于新技术、新产品的不断上市。

最后,无论对于二级市场还是目前一级市场投资,医药股虽然上证50涨的比较好,但事实上纵观过去这么多年医药股的投资一直说买成长而不是买便宜,抓细分行业趋势向上的子领域,包括目前整个生化又进入了比较红海的阶段。但是看未来3—5年,相信医药股的投资最核心还是产品跟技术、渠道和护城河是不是足够深,能够维持企业在趋势向上的细分领域中不断创造业绩的高增长,目前能够断定的是讲故事的时代已经过去了,资本市场非常看中在产品研发以及销售技术上非常深的护城河。

所以对于体外诊断行业的投资,第一点要抓住趋势向上的细分领域。第二点投人,公司的核心竞争力就是公司的管理层所构筑的一批核心成员,一个好的企业家可能会给公司整个市值,包括整个团队能够提高20%~30%。第三点好的公司买入估值需合理,像美国50也经过了漫长的下跌,因为任何估值太高的时候都是资本恐惧的时候。所以目前对于整个IVD行业,无论从一级市场还是二级市场,目前估值属于已经降温,但还没有降到特别便宜的时候。

未来随着更多的有市场竞争力的、更优秀的,包括刚刚讲的华大、贝瑞和康等更优秀的公司上市,我们认为行业投资热度又会起来。但是再往后3—5年核心还是公司的成长性,能够跟你公司估值是不是匹配,相信具有这种竞争力的企业一定能给投资人带来好的回报。(SUNLAND山蓝资本)